4/2017 Výkonnost portfolia Vltava Fund

Otevřít pdfVÝKONNOST PORTFOLIA VLTAVA FUND

Vážení akcionáři, máme tady konec dalšího roku, a tak se místo obecnějšího tématu v dopisu akcionářům nabízí podívat se po několika letech znovu na historickou výkonnost portfolia Vltava Fund. Vezmeme to celé od začátku.

Pravěk

Fond jsme založili před dlouhými 14 lety. Tenkrát jsme byli mladí a ambiciózní a to se promítalo i do investiční strategie, se kterou jsme začali. Náš výchozí předpoklad byl ten, že dokážeme vybírat akcie, které dlouhodobě výrazně překonají výnos trhu, a na tom jsme hodlali stavět. Nespokojili jsme se však jen s tímto jednoduchým přístupem, ale snažili jsme se vymyslet takovou konstrukci, která by v celkovém výsledku snížila závislost na výnosech trhů a zvýšila dopad našeho výběru jednotlivých akcií.

Přišli jsme s myšlenkou, že když k našemu portfoliu dlouhých pozic přibereme krátkou pozici v indexu celého trhu a hotovost získanou tímto prodejem použijeme ke zdvojnásobení našich dlouhých pozic, bude vliv našeho vlastního výběru akcií na výnos fondu dvojnásobný a závislost na pohybech akciových trhů bude relativně snížena.

Věděli jsme, že úspěch této strategie závisí na dvou podmínkách. Za prvé, že dokážeme opravdu vybírat akcie, které porazí trh, a za druhé na tom, že budeme mít možnost držet naše pozice tak dlouho, jak bude potřeba. S první podmínkou nebyl problém. S tou druhou však ano.

Z počátku běželo vše hladce. Za první tři roky a 4 měsíce, tedy od září 2004 do konce roku 2007, byl náš výnos 85 % a výnos globálních akciových trhů (MSCI World index) 44 %. Pak však přišel rok 2008 a s ním i extrémní dislokace na trzích a chaotické chování cen akcií.

Výrazný pokles akciových trhů v roce 2008 přinesl velké ztráty většině investorů, samo o sobě by to ale nebyl důvod ke změně investiční strategie fondu. Trhy občas výrazněji klesají, s tím je potřeba počítat, a vždy jde jen o přechodný jev. Problém, který však před námi vyvstal, byla rekordní volatilita cen a chaos na trzích.

Na podzim roku 2008, když vrcholila finanční krize, začali regulátoři čím dál více zasahovat do fungování trhu. Například zakázali shortovat některé akcie. To způsobilo velký chaos a uzavírání pozic a mimo jiné prudký růst cen akcií firem, které by se měly spíše bát o svou existenci (a později některé z nich také zkrachovaly). Nedostatek likvidity na trzích vyvolal hlad po hotovosti a zdrojem likvidity se staly likvidní akcie bez ohledu na jejich fundament. Jiné, méně likvidnější akcie, naopak dostaly hodně zabrat a index volatility VIX vyskočil až na neuvěřitelných 80, více než čtyřnásobek svého dlouhodobého průměru.

Ve výčtu anomálií by se dalo pokračovat dlouho. Když to celé zkrátím, tak v našem portfoliu došlo k tomu, že po nějaký čas šly naše dlouhé pozice výrazně dolů a krátké pozice výrazně nahoru. Taková kombinace velmi rychle ukrajuje z majetku fondu a hlavně rychle zvyšuje finanční páku, která je vyjádřena poměrem všech pozic k vlastnímu kapitálu fondu. Tomu nelze nečinně přihlížet, ale musí se určitým způsobem regulovat narůstající riziko. To v našem případě znamenalo prodávat dlouhé pozice a kupovat zpátky ty krátké. Dokážete si určitě představit, že to nebylo za příznivé ceny.

Jak dál?

Druhá podmínka, možnost držet pozice neomezeně dlouho, byla tedy porušena. Na konci roku 2008 jsme proto stáli před rozhodnutím, jak dál s ohledem na investiční strategii. Bylo nám jasné, že strategii, která kombinuje ve velké míře dlouhé a krátké pozice, opustíme. Současně jsme věděli, že nešlo o nějakou chybu v samotné investiční filozofii a ani ve výběru jednotlivých akcií, ale spíše o koncepční chybu vyvolanou možná snahou vydělávat peníze pro naše akcionáře moc rychle.

Zvažovali jsme dvě varianty. Jednou z nich bylo fond formálně uzavřít a spolu s našimi akcionáři přejít do fondu nového s novou investiční strategií. Druhou bylo pokračovat se stejným fondem i s vědomím toho, že investiční strategie, na kterou jsme přešli na začátku roku 2009, bude tak diametrálně odlišná od té předchozí, že historické výsledky fondu se budou skládat de facto ze dvou oddělených období a dvou zcela spolu nesouvisejících strategií.

Nakonec jsme se rozhodli s fondem pokračovat. Nechtěli jsme, aby to vypadalo, že uzavřením starého fondu a otevřením nového se snažíme vyvolávat dojem, že první roky výsledků k nám nepatří. Hlavním důvodem však bylo jednoznačné přání našich tehdejších akcionářů, abychom pokračovali se stejným fondem. Když jsme viděli, že všichni tehdejší akcionáři ve fondu zůstávají a někteří z nich ještě navyšují své investice, nebylo nad čím váhat. Jméno fondu a velice cenná získaná zkušenost jsou dnes to jediné, co spojuje tyto dvě zcela rozdílné etapy a strategie.

Nový začátek

Přejít na novou strategii fondu bylo jednoduché. Výběr akcií do portfolia se nezměnil, pouze jsme upustili od té zmíněné velké kombinace dlouhých a krátkých pozic. Do roku 2009 jsme tedy vstoupili s přístupem, kdy komplexnost byla nahrazena jednoduchostí. Může se to zdát jako maličkost, jde však o zcela jinou investiční strategii. Je to jako rozdíl mezi tenisem a stolním tenisem. Oba se hrají s míčkem přes síť, oba mají v názvu slovo tenis, ale jde o dva zcela jiné sporty.

V nové investiční strategii již nemůže dojít k situaci, kdy by si dění na trzích vynutilo změny v portfoliu. Naše strategie je dlouhodobá a stále je tedy založena na možnosti držet jednotlivé akcie tak dlouho, jak bude potřeba. Bez finanční páky však tuto možnost nic neohrožuje. Můžeme se tak plně soustředit na to, co vytváří největší přidanou hodnotu pro naše akcionáře, na výběr jednotlivých akcií.

Ten sám o sobě nikdy nebyl problémem a například i rok 2009 dokazuje, že náš výsledek v roce 2008 byl způsoben opravdu důvody popsanými výše, a nikoliv špatným výběrem akcií. V roce 2009 jsme dosáhli výnosu 201 % (akciové trhy jen 22 %) a přitom naše portfolio akcií v počátcích roku 2009 bylo stejné jako v závěru roku 2008. Změnit investiční strategii bylo správné rozhodnutí a u současné strategie taky zůstaneme i do budoucna.

Výsledky současné investiční strategie

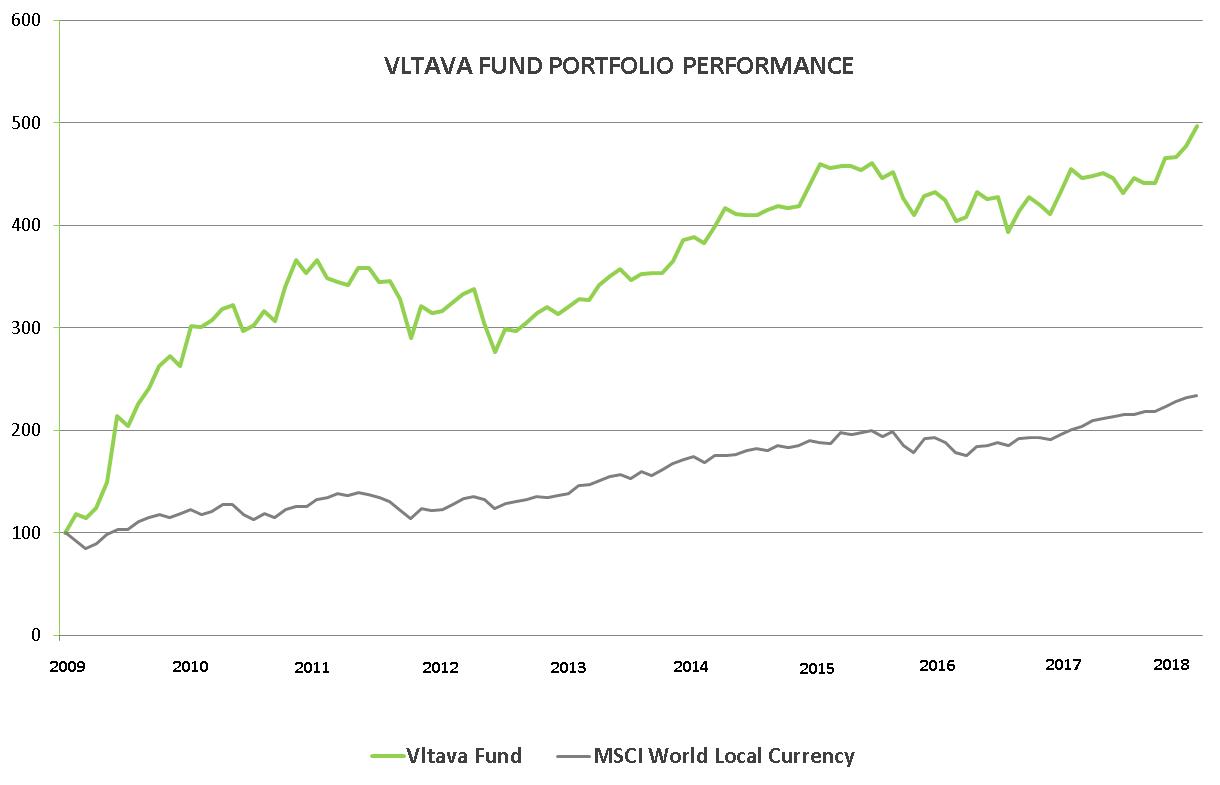

Když my sami posuzujeme výsledky naší současné investiční strategie, používáme následující graf.

Tento graf srovnává vývoj NAV fondu a vývoj světových akciových trhů reprezentovaný indexem MSCI World za celé období, po které provádíme současnou investiční strategii, tedy za posledních 9 let od začátku roku 2009. Výchozí bod v grafu není zvolen náhodou, ale je to okamžik, kdy jsme opustili původní investiční strategii a přešli na tu současnou. Toto srovnání je taky relevantní pro úvahy o budoucích výnosech, protože na současné investiční strategii nehodláme do budoucna nic měnit a naše předchozí strategie s budoucností nijak nesouvisí. Co se týče srovnávání s trhem, tak náš fond je globální, a proto je potřeba pro srovnání použít globální akciový index, jako je MSCI World.

Z grafu vyplývá, že za celé toto období vzrostlo NAV fondu téměř na 5 násobek, přesně o 397 %. Světové akciové trhy za stejné období vzrostly o 134 %. Našim cílem není překonávat nějaký konkrétní index, nicméně určitý obrázek o našich výsledcích to pomáhá dokreslit. V každém případě je ale potřeba srovnání provádět za minimálně pět let. V kratším období nemá prakticky žádnou vypovídací schopnost, a to ze dvou důvodů. Tím prvním je, že si nedáváme žádné krátkodobé cíle. Naše strategie je dlouhodobá a nesnažíme se spekulacemi dosahovat nějakých výsledků v krátkodobých horizontech kratších než tři roky. Druhým důvodem je, že naše strategie je založena na koncentrovaném portfoliu vybraných atraktivních investic. Těch je dnes 22 a deset největší pozic zaujímá asi 65 % portfolia. V kratších obdobích se výnosy portfolia zákonitě musí odlišovat od výnosů celých akciových trhů, a to oběma směry.

Za celých těch devět let jsme koupili 71 různých akcií. Obrat portfolia byl větší v letech 2009-2011, protože bylo potřeba reagovat na rychle se měnící ceny akcií. V dalších letech potom postupně klesal. Ze 71 koupených akcií jsme jich 49 již prodali a 22 jich momentálně držíme. Ze 49 prodaných akcií jsme vydělali na 44 akciích a prodělali na 5 akciích. Z těch 22, které stále držíme, jsme v plusu ve 20 případech a zatím ve ztrátě ve dvou. Dosavadní historie tedy ukazuje, že vyděláváme přibližně na devíti akciích z deseti, které koupíme. Předpokládáme, že podobné to bude i v budoucnu.

Sem tam člověk sáhne vedle, tomu se nedá vyhnout. Důležité však je to, že na těch několika akciích, které jsme uzavřeli se ztrátou, jsme neprodělali moc. Naše nejdéle držená akcie je Total Produce a zisk, který na ní máme, je větší než ztráty z těch sedmi zmíněných akcií dohromady. Total Produce je mimochodem první akcie, na které jsme vydělali desetinásobek. Ze všech prodaných akcií jsme největší ztrátu v procentuálním vyjádření zaznamenali u akcií Bed Bath and Beyond (-30 %) a největší zisk u preferenčních akcií Fannie Mae (+376 %). U některých stále držených akcií máme výnos ještě vyšší.

Snažíme se stále zlepšovat

Těžiště naší práce dnes spočívá ve vyhledávání kvalitních společností, řízených managementem ve prospěch akcionářů, a především v jejich nákupu za atraktivní ceny. Snažíme se stále vylepšovat definici toho, co považujeme za kvalitní společnost, a i proto jsme postupně přesunuli většinu našich investic na rozvinuté trhy. Úroveň corporate governance, to znamená mechanismy, procesy a vztahy, které probíhají při řízení společností, jsou pro nás velmi důležité. Jsme v zásadě velmi konzervativní investoři a neradi podstupujeme zbytečná rizika.

Náš pohled na to, co považujeme za kvalitní společnost, se s postupem času také vyvíjí. Dříve nám stačilo, když jsme nabyli přesvědčení, že společnost má nějakou trvale udržitelnou konkurenční výhodu. Dnes považujeme za důležitější to, zda společnost pracuje na jejím upevňování a zvyšování. Mnohem více než dříve také klademe důraz na management a kulturu společnosti. Právě ta je možná nejhodnotnější, a přitom velmi obtížně rozpoznatelnou konkurenční výhodou. Není proto náhoda, že více než polovina našeho portfolia je složena ze společností řízených jejich zakladatelem nebo jeho přímými potomky.

Stejný vývoj prodělává náš pohled na riziko. Čím jsme starší, tím vyšší důraz klademe na jeho správnou definici a řízení. Není to úplně jednoduchá věc. Neexistuje totiž obecně používaná definice rizika, riziko není měřitelné, a navíc je velmi subjektivní. O to více se touto neoddělitelnou součástí investování zabýváme. Každá lidská činnost v sobě obsahuje riziko. Investování samozřejmě není výjimkou. Podstupovat riziko nám nevadí, chceme však, abychom měli ujasněnou vlastní definici rizika a abychom za něho bylo kompenzováni dostatečně vysokým výnosem.

Celkem pracujeme s množinou přibližně 2500 společností z celého světa. Mezi nimi postupně hledáme ty, u nichž máme pocit, že rozumíme tomu, co dělají, mají nějakou trvale udržitelnou konkurenční výhodu a jsou řízeny ve prospěch akcionářů. Teprve potom se snažíme o odhad hodnoty u každé z těchto společností. Většina z nich je po většinu času podle našich měřítek příliš drahá. Trpělivě tedy čekáme na příznivé ceny u jednotlivých společností, a když se dočkáme, můžeme uvažovat o zařazení do portfolia.

Změny v portfoliu

Prodali jsme akcie Proximy. Šlo o naši nejmenší pozici. Společnost v poslední době postupně měnila zaměření své činnosti, a to se rozcházelo s našimi představami. Náš zisk činil 6 %.

Na druhé straně přibyly v portfoliu dvě novinky. Jedna v Jižní Koreji a druhá v Británii.

Jižní Korea není pro nás neznámou zemí. Už jsme tam dříve měli dvě investice a s oběma jsme byli velmi spokojeni. Korejský trh patří dlouhodobě mezi ty levnější. Je to cena za často slabší úroveň corporate governance korejských firem. V některých případech se však situace výrazně lepší a trh to v ocenění těchto akcií často ještě nezohledňuje.

Naše nová pozice je z technologického sektoru. Když jsem před několika lety navštívil v Koreji managementy několika společností, jejichž akcie jsme sledovali, na každém kroku bylo vidět, že Korea je země, kde lidé doslova žijí technologiemi a elektronikou. Není náhodou, že Korea je první na světě v počtu registrace patentů na obyvatele. Řada korejských technologických společností patři do světové špičky a jednu z nich teď vlastníme.

Naše nová britská společnost podniká ve finančnictví. Zde jsme stáli před dilematem. Jde o společnost poměrně malou, a navíc z části vlastněnou rodinou zakladatele. To znamená, že se nám nepodaří koupit tolik akcií, aby v našem portfoliu zaujímaly typický 5% podíl. Nechceme mít v portfoliu příliš mnoho jednotlivých pozic, a tak jsme zvažovali, zda to má smysl nebo ne. Nakonec jsme se rozhodli akcie začít kupovat i s vědomím toho, že půjde o menší pozici. Největší procentuální výnosy jsme totiž v historii dosáhli právě na menších a středních společnostech a každá koruna se počítá.

Minulých devět let bylo pro akcie poměrně příznivých. Trhy rostly nadprůměrně rychle a v takovém prostředí se vydělává snadněji. Co přinese příštích devět let, netušíme. Odhadujeme však, že výnosy naše i výnosy světových akciových trhů budou o něco nižší než v minulých devíti letech. Velmi pravděpodobně však opět překonají ostatní základní třidy aktiv.

Naše portfolio je dnes oceněno přibližně na 12násobek zisků dosažených v minulém roce. Platit za vybrané akcie nízké ceny je základem naší investiční filozofie i základem řízení rizik. Cena má vždy velký vliv na výši investičního rizika a čím nižší cena, tím nižší riziko. Cíleně se proto v poslední době vyhýbáme populárním, sice rostoucím, ale převážně velmi drahým velkým americkým akciím. Najít atraktivní investici na americkém trhu je dnes velmi obtížné. Loni jsme proto nakupovali na jiných trzích. V Dánsku, Kanadě, Japonsku, Británii a Koreji. Tyto trhy jsou mnohem levnější, ceny akcií nejsou zdeformované pasivním investováním do indexů a dá se na nich dobře investovat. Obrovskou výhodou globálních akciových trhů je možnost rychle a se zanedbatelnými transakčními náklady přesouvat peníze tam, kde se zrovna nacházejí nejlepší investiční příležitosti. Plně toho využíváme. V době, kdy více a více investorů naskakuje do rozjetého vlaku a bezhlavě kupuje indexové fondy, nastává zlatá doba aktivního investování. Co může být lepší, než když se čím dál více účastníků trhů vůbec nezabývá oceněním jednotlivých akcií?

Náš odhad aktuální fundamentální hodnoty portfolia Vltava Fund je o 17 % vyšší než současné NAV fondu a pro příští tři roky očekáváme její růst tempem přibližně 10 % ročně. To by znamenalo, že na konci roku 2020 by fundamentální hodnota portfolia byla o více než 50 % výše, než je dnešní NAV. Na vývoj fundamentální hodnoty portfolia mají vliv v zásadě tři věci. Za prvé, náš odhad fundamentální hodnoty jednotlivých společností. Za druhé, samotný chod času, protože fundamentální hodnota společnosti se v čase vyvíjí a má silnou tendenci růst s tím, jak dochází k reinvestování dalšího a dalšího vydělaného kapitálu. Za třetí, našimi transakcemi, kdy v portfoliu obměňujeme společnosti s nižším potenciálem za společnosti s vyšším potenciálem. Ceny jednotlivých akcií ovlivnit nemůžeme, jejich výběr však ano a na to se plně soustředíme. Dlouhodobý růst fundamentální hodnoty dobře vybraných akcií si za sebou nahoru potáhne i jejich ceny. To je jedna z mála věcí, na které se lze spolehnout.

Za nás všechny vám přeji klidný a příjemný nový rok.

Daniel Gladiš, leden 2018

Pro více informací

Navštivte www.vltavafund.com

Napište investor@vltavafund.com

Sledujte www.facebook.com/vltavafund