1/2024 Invertuj, vždy invertuj!

Otevřít pdfINVERTUJ, VŽDY INVERTUJ!

Když před koncem loňského roku zemřel těsně před svými stými narozeninami Charlie Munger, místopředseda představenstva Berkshire Hathaway a podle Buffettových slov architekt její podnikatelské filozofie, zrovna jsem začínal psát minulý dopis akcionářům. Řekl jsem si, že v něm o Mungerovi psát nebudu a raději to nechám na ty, kteří ho znali lépe a jsou k tomu povolanější. Od té doby mi však v hlavě znovu a znovu vyskakovaly různé Mungerovy myšlenky a citáty a jeden z nich mě přivedl i k tématu dnešního dopisu.

Asi nejslavnější Mungerův citát zní takto: "Jediné, co chci vědět, je, kde zemřu, abych tam nikdy nešel." Je to samozřejmě myšleno jen napůl vážně a není to splnitelné přání. Nicméně tato věta byla inspirována velkým pruským matematikem Jacobim, který radil: "Invertuj, vždy invertuj!" jako pomůcku při řešení obtížných problémů. Právě rada: „Invertuj, vždy invertuj!“ na mě udělala kdysi největší dojem. Nedokážu si vzpomenout, kdy jsem ji slyšel poprvé. Klidně tomu může být 20 i 30 let, ale mezi mungerismy ji řadím pořád na první místo. Možná mi trochu nostalgicky připomíná má středoškolská léta, kdy jsme v mé oblíbené matematice prováděli důkazy sporem. Přístup „Invertuj, vždy invertuj!“ se však dá použít obecně na řešení problémů téměř v jakékoliv oblasti myšlení. Snaží se usilovat o dobrý úsudek hlavně tím, že shromažďuje případy špatného úsudku a pak přemýšlí o způsobech, jak se takovým situacím vyhnout.

Zkusme tedy aplikovat tento postup na investování. Většina rad a doporučení ohledně investování sleduje cíl dosahovat dobrých výnosů a vydělávat peníze. Jak by však vypadala investiční doporučení, kdyby jejich cílem mělo být dosahovat výrazně záporných výnosů a prodělávat peníze? Tedy cíl, který je od původního invertovaný? Když si tyto špatné postupy dobře ujasníme a budeme přemýšlet o způsobech, jak se jim vyhnout, nebo jak dělat pravý opak, mělo by to přinést dobré investiční výsledky. Není to tak snadné, jak by se na první pohled mohlo zdát, protože investování je otázkou pravděpodobností, a ani u zdánlivě jednoznačně špatných postupů není zaručen špatný výsledek.

Pokud se rozhodnete žít nezdravě, budete to mít jednodušší. Strategie založená na přejídání, absenci pohybu, minimu spánku a vystavení se rizikovým faktorům, jako jsou kouření nebo drogy, vám výsledek v podstatě garantuje. V investování žádné garance mít nelze, ale o to je to zajímavější. Jak bychom si tedy počínali, kdybychom si dali za cíl prodělat co nejvíce peněz? Doporučení bych rozdělil do tří oblastí – investiční filozofie, výběr investic a rozhodovací proces.

Investiční filozofie

Doporučil bych nemít vůbec žádnou investiční filozofii, nestanovit si žádný investiční cíl a už vůbec ne způsob, jakým ho dosáhnout. Investování bych chápal jako zcela náhodnou, bezmyšlenkovitou a ad hoc činnost, hlavně aby nesla co nejrychleji ovoce. Investování bych také viděl jako závod nebo soutěž s neznámými soupeři nebo s rozličnými srovnávacími benchmarky, ať už jsou sestaveny jakkoliv irelevantně. Protože trpělivost nemá mít v investování místo a všechno je potřeba mít co nejrychleji, bylo by potřeba využít velké páky, a to jak v portfoliu (o tom bychom mohli sami vyprávět), tak na úrovni jednotlivých firem. Dluh umí být nesmlouvavý zabiják, a čím větší dluh, tím smrtonosnější je to zbraň. Při použití dluhu bych byl velmi vynalézavý a kombinoval bych půjčování peněz, velkou kombinaci dlouhých a krátkých pozic a chybět by samozřejmě nesměly ani finanční zbraně hromadného ničení – deriváty. Zvláštní důraz bych kladl na krátké pozice. Jejich asymetrie možných výnosů, kdy ztráta je teoreticky neomezená, je neodolatelná. To všechno bych doplnil o pověstnou třešničku na dortu – výhradně bych se zaměřoval na investice do věcí, kterým vůbec nerozumíme.

Výběr investic

Seriózní analýzy jednotlivých společností jsou věcí pro investiční dinosaury, kteří žijí v minulosti a vůbec nechápou moderní investování. Proto by byly u nás zakázané. Rovněž by se přísně zakazovalo číst výroční zprávy, účetní výkazy či snad dokonce poznámky pod čarou. Tyto věci nikam nevedou. Investovalo by se pouze do akcií, které momentálně frčí na sociálních sítích či na YouTube. Čím dražší budou, tím lepší. Drahost akcie přece zohledňuje její popularitu v očích investorů, a čím populárnější akcie, tím určitě do budoucna výnosnější. Bylo by potřeba naskočit do jakéhokoliv aktuálního trendu a co nejrychleji točit portfolio. Kdo dělá málo obchodů je jednoduše líný nebo bezradný. Pokud už by bylo nezbytné použít nějaké informace, potom výhradně ze sekundárních zdrojů. Za každou cenu je potřeba se vyhnout snaze o racionální úvahy či konzistentnost.

Největší váhu v portfoliu by dostaly společnosti, u kterých netušíme, co dělají a kde nemáme ponětí o tom, na čem je založen jejich business model. Pokud to netuší ani samotný management, tím lépe. Ideální management v našich očích by byl takový, který na první místo klade sám sebe, a sám sebe taky královsky odměňuje. Důraz bychom kladli na gigantické granty manažerských akcií, kde management nenese žádné riziko. (Poznámka: nutno rozpracovat výhody investování do firem řízených megalomaniaky s obrovským egem a velkým haló efektem.)

Doby, kdy cílem společností bylo vydělávat peníze či dosahovat vysokých výnosů kapitálu, jsou dávno pryč. Dogmatické lpění na nízkém ocenění akcií patří zkostnatělým archaickým profesorům (Benjamin Graham) či staříkům, kterým dávno ujel vlak (Warren Buffett). Mé (anonymní) kontakty na Twitteru a YouTube vydělávají mnohem více a mnohem snadněji úplně jinak. (Poznámka: zjistit jak). Současným trendem jsou investice do firem, které mají vysoce vypracovaný model „Fake it till you make it“. Snad jich bude na trhu pořád dost.

Investiční horizont je abstraktní pojem, který často používají investoři vyššího věku na matení okolí a ve snaze vypadat moudře. Něco takového bychom zcela odmítali. Místo toho bychom se raději upnuli na naši nejdokonalejší dovednost, kterou je umění předvídat krátkodobé pohyby trhu. Nic těžkého to není, jen se člověk nesmí bát a musí se do toho opřít naplno s celým portfoliem. Pěkně nám to všechno zapadá do sebe.

Rozhodovací proces

Dobrý rozhodovací proces se musí vyznačovat 100% absencí kritického myšlení. Nač podrobovat vlastní názory, případně názory, které někde zaslechneme nějaké kritice? Je to ztráta času a jenom by nám to pletlo hlavu. Sami už toho přece tolik víme, že bychom na to mohli být pyšní (pravá nefalšovaná epistemická arogance) a neznámo by pro nás vlastně neexistovalo. Pokora by bylo sprosté slovo. Sebevzdělávání by bylo pro neználky. Našimi krédy by bylo nikdy o sobě nepochybovat, povrchnost, dogmatismus a černobílé vidění světa. Naše přesvědčení o vlastní neomylnosti bychom však museli být okamžitě schopni odhodit stranou, jakmile by se k nám dostaly názory expertů ze sociálních sítí. Nejvýše bychom kladli rady a tipy těch, kteří vystupují anonymně, nemají žádnou zkušenost se správou peněz a pocházejí ideálně z akademického světa. Jejich sledování a následování by pro nás bylo hotovým pokladem. Současně bychom se nesměli bát vyhledávat stádní chování a hbitě se do něho zapojovat. Masová hysterie je dobrým investičním rádcem. Bezmyšlenkovité kopírování jiných, nejlépe zcela neznámých investorů by bylo samozřejmostí. Intuice a impulzivní jednání by muselo dostat přednost před racionalitou. Co to vlastně je racionalita? Další prázdný pojem, který nemá v moderním investování místo. Emoce, to je ta pravá hybná síla. Když bychom měli mít pocit strachu nebo chamtivosti, ten pocit by bylo potřeba si hýčkat, dál ho živit a pod jeho vlivem co nejvíce obchodovat. Především, a to bych chtěl obzvlášť zdůraznit, naším hlavním hnacím motorem v investování by musela být závist. Matka všech úspěšných investorů.

OK, myslím, že už to stačí. Když jsem dal výše napsané přečíst své ženě, trvala na tom, že mám napsat, že jde o aprílové vydání dopisu. V zájmu domácí pohody to tedy zde píšu. Ale jinak si, myslím, milí akcionáři, že si spolu rozumíme. Dopis je napsán lehčí formou, ale i tak by neměla utéct hlavní pointa. Pokud si člověk ujasní, jaké chování by mělo vést ke špatným výsledkům, a pokud se mu podaří vyhýbat se mu, potom by měl zvýšit pravděpodobnost dobrých výsledků. Pravděpodobnost úplně stačí, neboť jistotu v investování hledat nelze. I když jsem předchozí odstavce psal s mírným úsměvem na rtech, dobře jsem si uvědomoval, že některých z kritizovaných praktik jsme se v minulosti taky dopustili. Člověk se pořád učí a pořád by se učit měl. „Invertuj, vždy invertuj!“ je výborná pomůcka.

Změny v portfoliu

Prodali jsme tři pozice. Lockheed Martin, LabCorp a Celanese.

Lockheed a LabCorp byly dvě velmi ziskové pozice, které nám navíc pomáhaly v těžkých dobách na trzích. Když na jaře 2020 zasáhl svět čínský virus a ekonomiky byly paralyzovány uzavřením, pro většinu firem to byl šok. Nikdo nevěděl, co bude dál. Vývoj ukázal, že pro některé společnosti to znamenalo velmi těžké časy, někdy až na hranici přežití, pro jiné naopak nastalo období rekordních zisků. Mezi společnosti ovlivněné velmi kladně patřil i LabCorp. Jeho zisk narostl do nebývalé rekordní úrovně především díky příjmům z testování na čínský virus a z očkování. Na rekordní zisky reagovala i cena akcie růstem do rekordních výšin.

Když v únoru 2022 Rusko napadlo Ukrajinu, akcie zbrojařských společností z pochopitelných důvodů vyskočily nahoru. Bylo to dáno vyššími očekáváními ohledně jejich dlouhodobých tržeb a zisků. Tohoto trendu nebyly ušetřeny ani akcie Lockheed. Během roku 2022 vystoupaly na svůj nový rekord, což bylo o to příjemnější, že se tak stalo v roce, kdy akciové trhy výrazně klesaly. Akcie jak LabCorp tak Lockheed se tak dostaly na úroveň, která je činila do budoucna jen průměrně atraktivními, a i jejich relativní ocenění neobstálo vis à vis jiným příležitostem, které jsme měli. Obě akcie jsme postupně odprodávali, peníze přesouvali do jiných akcií, až nakonec akcie LabCorp i Lockheed z portfolia zmizely úplně.

LabCorp i Lockheed byly svého času naše velké pozice a jejich výnosy měly kladný materiální dopad na výkonnost celého portfolia. Celanese byla vždy pozice malá, a tak i přes dosažený dobrý výnos byl její dopad na celkový výnos portfolia nepatrný. Celanese jsme kupovali chvíli poté, co společnost oznámila velkou akvizici širokého portfolia technických termoplastů a elastomerů od společnosti DuPont´s. Tato akvizice byla sice strategicky rozumná, ale podle našeho názoru předražená. To samé si zřejmě myslela i řada investorů, protože akcie v následujících měsících reagovaly výrazným poklesem až k 90 dolarům. Tento pokles se nám však zdál nepřiměřený, a proto jsme akcie Celanese zařadili do portfolia. Při letošní březnové ceně kolem 150 dolarů se nám zdálo, že se jednak naplnila naše původní investiční teze ohledně napravení ocenění a za druhé, že ocenění zhruba odpovídá hodnotě společnosti. Proto jsme akcie prodali.

Dění na trzích

Když jsem kdysi dávno poprvé zaregistroval, že existuje něco jako akciové trhy, nejpopulárnějším akciovým trhem na světě byl trh japonský (1989). Předpokládalo se, že Japonci budou dominovat světovému businessu, a kdo neměl v japonských akciích zainvestováno, jako by nebyl. Potom japonské akcie zkolabovaly a nového maxima dosáhly shodou okolností až letos, po téměř 35 letech. Tak enormní tenkrát byla bublina v japonských akciích. O pár let později, už jako pracující v oboru, jsem u svých amerických a britských klientů slýchával, že nejjistější a nejvýnosnější investice je do vznikajících trhů (emerging markets). Ty čekal krach v roce 1997. Investorská (a spekulativní) obec neztrácela ani minutu a vrhla se na telecom a dot.com akcie, neboť nic jiného v investování údajně nedávalo smysl. Tyto segmenty trhu čekal hluboký pád počínaje jarem 2000. Amerika byla potom považována za mrtvou a všichni se vrhli nejdříve na evropské akcie, a když to nestačilo tak potom na komoditní, finanční a čínské akcie s ohledem na pokračující globalizaci a růst čínské ekonomiky. Rok 2008 pro všechny tyto akcie znamenal fiasko. Protože investoři mívají krátkou paměť, brzy se vrhli znovu na čínské akcie a v roce 2015 si prošli jejich krachem ještě jednou. S výjimkou japonské bubliny, kterou znám pouze z literatury, si všechny ostatní velmi dobře pamatuji, včetně řady dalších menších, regionálních, sektorových či těch, které se týkaly jednotlivých akcií. Pamatuji si i to, jak postupně tyto bubliny vznikaly, jak se nafukovaly, i to, co se dělo po jejich splasknutí. Považuji je za velmi poučné. My si z nich sami pro sebe bereme tyto hlavní body:

1. Bubliny na akciových trzích vznikaly vždy a vznikat vždy budou, protože jejich hlavním hnacím motorem je lidská povaha a ta se nikdy nezmění.

2. Mají několik společných hlavních znaků. Příběh, často na počátku i racionální, který významně zasáhne představivost investorů. Příběh postupně zcela dominuje nad úvahami o fundamentech společností a ceny akcií se postupně stanou irelevantní. Spekulativní chování se stupňuje s tím, jak se lidem vrací pozitivní zpětná vazba díky stále rostoucím cenám. Investoři ztrácejí kontakt s realitou i s racionalitou. Mluví se o novém normálu a starší investoři, kteří podobných bublin zažili více, jsou investičními nováčky označováni jako nechápaví a zkostnatělí. Ocenění akcií nakonec dosáhne zcela absurdních úrovní a spolu s tím zpravidla naroste i koncentrace peněz v dotyčných akciích.

3. Téměř každá bublina skončí svým dramatickým splasknutím a tím, komu nakonec zůstane v rukou Černý Petr, často bývají právě mladší a méně zkušení investoři. (Pokud vás zajímá, jak se pozná, že jde o bublinu, pak dobrou definici používá Jeremy Gratham z GMO, který se studiem bublin dlouhodobě zabývá. Za bublinu označuje stav, kdy se aktuální situace odchýlila o více než dvě směrodatné odchylky od svého trendu.)

4. Akcie, které si prošly bublinou, která splaskla, se zpravidla velice pomalu vzpamatovávají a řada z nich krach bubliny nepřežije. Toto je velmi důležité pravidlo. Japonské akcie se vzpamatovávaly dekády. Technologické akcie z bubliny v roce 2000 buď mimořádně dlouho (např. Microsoft 15 let) nebo už tu dnes dávno nejsou. Komoditní akcie zatím nikdy nezískaly zpět své postavení z let před rokem 2008 a čínské akcie jsou dodnes jen stínem své slávy z roku 2007.

5. Na pozadí splaskávajících bublin si často jiné akcie nebo sektory vedou velmi dobře. Je to dáno částečně jejich mnohem atraktivnějšími fundamenty, určitým (alespoň chvilkovým) vystřízlivěním investorů, či rotací peněz z bublinových do nebublinových akcií.

Proč to píšu? Současná situace na trzích, především na tom americkém, má některé znaky, které jsou společné pro bubliny a vybízí k velké opatrnosti. Dokladem toho je rekordní koncentrace peněz v hrstce největších amerických společností. (Top 10 společností tvoří 33 % indexu, ale jen 23 % jeho zisků.) Tato koncentrace nikdy v historii nebyla takto vysoká. Ocenění těchto akcií jako celku je rovněž vysoké (Top 10 má pro rok 2024 očekávané PE nad 30). Je složité si představit, že by tyto akcie v příští dekádě pokračovaly v nadprůměrných výnosech. Při své velikosti se bude i nadále zpomalovat růst jejich tržeb, bude pokračovat tlak na jejich marže a těžko lze spoléhat na to, že by se ještě více zvedly násobky, za které se tyto akcie obchodují.

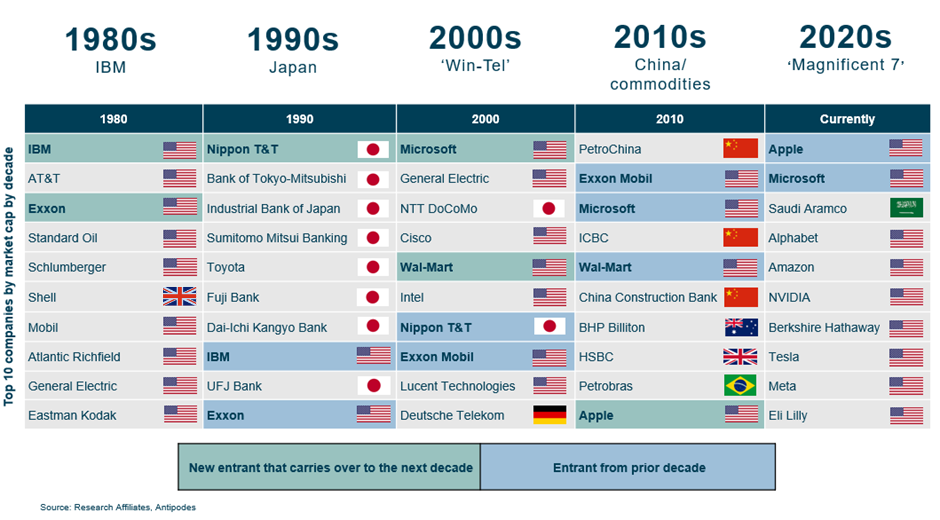

I zde je zajímavý pohled do historie. Následující tabulka ukazuje největší světové společnosti během několika posledních dekád. Jakmile se nějaká společnost dostane na špici, až na malé výjimky má problém se v ní udržet. Má to tři hlavní důvody. Velikost je vždy brzdou dalšího růstu, přítomnost na špici jde často ruku v ruce s vysokým oceněním a svět se stále mění. I ty největší úspěšné společnosti jsou postupně nahrazovány novými.

Ve složení těchto žebříčků lze vidět i převládající narativ té doby. Kolem roku 1980 dominovalo přesvědčení, že se blíží vrchol těžby ropy a že nejlépe řízené jsou americké společnosti. O deset let později se předpokládalo, že svět ovládnou japonské firmy. Potom se sázelo na dominanci amerických telecom businessů, později znovu na vrchol těžby ropy a na to, že svět ovládne Čína. Přitom následný vývoj ukázal, že z investičního hlediska by bylo nejlepší postupně se vyhnout americkým těžařským firmám, později japonským bankám, později americkým telecom a dot.com firmám a ještě později čínským a komoditním akciím. Nynější narativ je takový, že světu budou vládnout velké americké technologické firmy díky svému téměř monopolnímu postavení a pokrokům v AI. Uvidíme, zda se tento narativ ukáže jako správný pro investování nebo zda se bude opakovat to, co se stalo v každé z předchozích dekád.

Asi tušíte, že toto jsou důvody, proč nemáme v portfoliu žádné z aktuálně největších akcií s výjimkou Berkshire Hathaway. Jako celek totiž od nich očekáváme do budoucna poměrně málo atraktivní výnosy. Akcie, které v portfoliu máme, se obchodují za zlomek násobků zisků ve srovnání s těmi největšími a dohromady mají větší růstový potenciál, což je ostatně i vidět na výnosech fondu v posledních letech. Velké zastoupení největších amerických společností v indexu a jejich vysoké ocenění dělá drahým i celý index. Když se ale podíváme na ocenění amerického trhu po vyloučení největších společnosti, je poměrně rozumné, co se týče průměru (letos očekávané PE 18) a mezi spoustou společností, které zde jsou, lze nalézt celou řadu velmi atraktivních. Toto je velká výhoda aktivního investování. Člověk není otrokem složení a ocenění indexu, ale může si sestavit portfolio s mnohem menším rizikem a mnohem větším očekávaným výnosem. Navíc, jelikož náš fond není americký, ale globální, zbytek světa s vesměs levnějšími akciemi rovněž poskytuje zajímavé hrací pole pro naše investice, aniž by byl současně postižen obdobnou koncentrací velkých firem a jejich drahostí jako trh americký.

Poznámka na závěr:

Říkám si, že člověk si nemůže jen tak sedět na rukou, a proto jsme se rozhodli natáčet vlastní podcast (známka vrcholu podcastové bubliny?). Jmenuje se „Investujte opatrně“. Naleznete ho na našem webu ( https://www.vltavafund.com/cz/podcasty ) a jednotlivé epizody lze poslouchat na Spotify, Apple Podcasts a video verzi na YouTube. Podcast Investujte opatrně je určen lidem, kteří přemýšlejí o investování a chtějí se v tomto tématu vzdělávat, informovat nebo o něm diskutovat. Nehodláme chrlit jednu epizodu za druhou. Spíše pomalu a v klidu. Tak, jak má vypadat celé investování. Investujte opatrně!

Daniel Gladiš, duben 2024

Pro více informací

Navštivte www.vltavafund.com

Napište investor@vltavafund.com

Sledujte www.facebook.com/vltavafund a https://twitter.com/danielgladis